2018年中國渦輪增壓器行業(yè)發(fā)展現(xiàn)狀及發(fā)展前景分析【圖】

一、全球渦輪增壓器行業(yè)概況

① 汽車市場為渦輪增壓器主要下游市場

渦輪增壓器的市場規(guī)模直接取決于內(nèi)燃機產(chǎn)量以及渦輪增壓器在內(nèi)燃機中的配置率水平。根據(jù)內(nèi)燃機應用領域的不同�,內(nèi)燃機下游市場可分為汽車����、工程機械�����、農(nóng)業(yè)機械��、船舶�、發(fā)電機組等��。目前���,汽車市場因其產(chǎn)銷規(guī)模最大����,是內(nèi)燃機的主要應用市場,也是渦輪增壓器的主要下游市場�。以中國市場為例, 2016年���,我國汽車用內(nèi)燃機占整個內(nèi)燃機市場的比例為81.56%���。

② 車用渦輪增壓器配置率逐年提高

車用內(nèi)燃機雖為渦輪增壓器主要應用領域,但目前配置率仍較低���。隨著汽車工業(yè)的迅猛發(fā)展�, 全球汽車保有量繼續(xù)增加導致的石化能源消耗增加及汽車尾氣排放導致的空氣質(zhì)量下降��、溫室效應等問題�,在全球范圍內(nèi)引起了普遍關注。近年來��,全球主要汽車生產(chǎn)消費國家和地區(qū)制定了越來越嚴格的汽車“節(jié)能減排”政策��。日本已經(jīng)提出至2020年的輕型汽車燃料經(jīng)濟性標準�,預計到2020年,乘用車平均燃料經(jīng)濟性水平達到20.3km/L��,與2009年的16.3km/L相比,燃料消耗量下降約20.3%�;歐盟于2009年通過強制性的法律手段取代自愿性的CO2減排協(xié)議,在歐盟范圍內(nèi)推行汽車燃料消耗量和CO2限值要求和標示制度�����,要求2020年乘用車CO2排放達到95g/km的目標����;美國于2012年8月發(fā)布了2017-2025(第二階段)的輕型汽車燃料經(jīng)濟性及溫室氣體排放規(guī)定,要求2025年美國輕型汽車的平均燃料經(jīng)濟性達到54.5 mpg���。

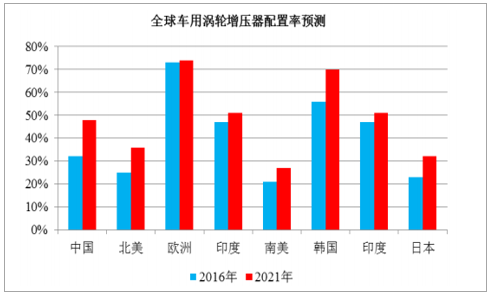

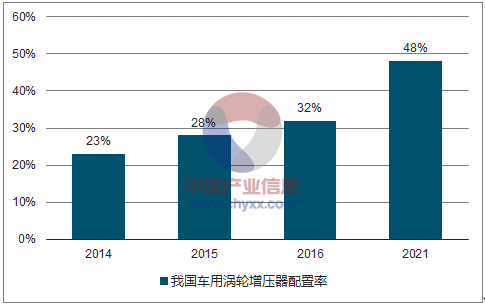

由于裝載渦輪增壓器的汽車具有燃油效率高���、低排放等優(yōu)勢��,美國等成熟汽車市場以及中國和印度等汽車銷量增長較快的地區(qū)正在越來越多地應用渦輪增壓器�����。隨著各國政府對汽車節(jié)能減排考核時間節(jié)點的到來����,車用渦輪增壓器的增長空間較大���, 到2021年,全球新銷售車輛中將有48%采用渦輪增壓技術���,比2016年增長9個百分點��,其中:配置渦輪增壓器的車輛不僅包含傳統(tǒng)汽車��,還包括混合動力汽車�����,估計到2021年�����,約70%的輕度混合動力汽車將配置單個或多個增壓系統(tǒng)�。未來����,汽車市場仍將是渦輪增壓器的主要下游市場。

2016年及2021年全球主要汽車市場車用渦輪增壓器配置率情況

③ 全球渦輪增壓器銷量穩(wěn)步增長��,且超過同期汽車產(chǎn)量增長速度

近年來�,全球渦輪增壓器銷量穩(wěn)步增長��,且受配置率上升的影響����,銷量增長速度顯著超過同期汽車產(chǎn)量增長速度��。2009至2016年���,全球車用渦輪增壓器銷量從1,700萬臺增長至3,800萬臺����,年均復合增長率12.18%�����;同期全球汽車產(chǎn)量從6,179.19萬輛增長至9,497.66萬輛����,年均復合增長率6.33%�����。隨著中國���、北美�、日本等主要汽車市場渦輪增壓器配置率的進一步提高,預計全球車用渦輪增壓器銷量將從2016年的3,800萬臺增長至2021年的5,200萬臺�����,五年累計銷量2.32億臺�,年均復合增長率6.47%,是同期全球汽車產(chǎn)量增速的3倍���。未來幾年��,全球渦輪增壓器銷量將繼續(xù)保持穩(wěn)定的增長態(tài)勢��。

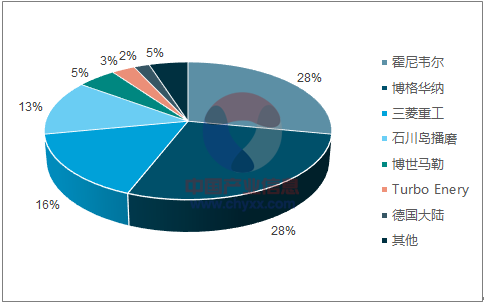

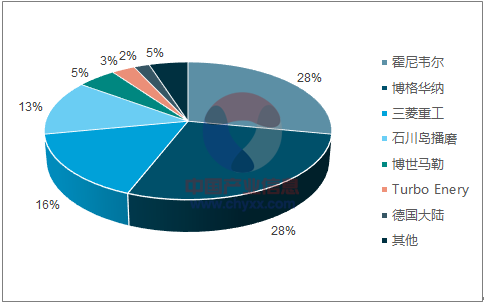

④ 寡頭競爭的市場格局已經(jīng)形成

目前�,全球渦輪增壓器市場已經(jīng)形成寡頭競爭的市場格局����,年產(chǎn)量排名前五的渦輪增壓器制造商霍尼韋爾、博格華納���、三菱重工�����、石川島播磨以及博世馬勒占據(jù)全球90%以上的市場份額����,競爭優(yōu)勢明顯。其中霍尼韋爾渦輪增壓器出貨量占據(jù)全球約28%的市場份額��,為全球第一大渦輪增壓器制造商�����。以上述五巨頭為代表的國際渦輪增壓器制造商為降低采購成本��,普遍采取“全球化采購”的采購策略����,且采購訂單主要面向已經(jīng)通過其認證的合格供應商,因此��,下游渦輪增壓器制造商規(guī)?����;l(fā)展將有力推動上游增壓器零部件企業(yè)的規(guī)?����;l(fā)展���。

全球渦輪增壓器市場份額

二��、國內(nèi)渦輪增壓器行業(yè)概況

① “節(jié)能減排”的基本國策是促進渦輪增壓器發(fā)展的重要因素

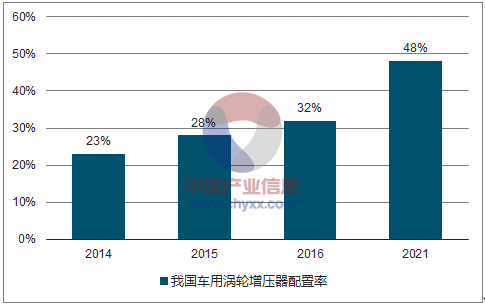

近年來��,國家針對汽車行業(yè)的產(chǎn)業(yè)政策始終圍繞“節(jié)能減排”展開�����。 2012年6月�����,國務院發(fā)布《節(jié)能與新能源汽車產(chǎn)業(yè)發(fā)展規(guī)劃(2012-2020年)》�,到2020年����,當年生產(chǎn)的乘用車平均燃料消耗量降至5.0升/百公里,節(jié)能型乘用車燃料消耗量降至4.5升/百公里以下����,商用車新車燃料消耗量接近國際先進水平。2015年國產(chǎn)乘用車平均燃料消耗量約為7.66升/百公里,與2020年的目標值5.0升/百公里相比存在一定差距�。目前汽車企業(yè)所采用“節(jié)能減排”技術主要包括整車輕量化、高效內(nèi)燃機�����、渦輪增壓技術和自動變速器����、混合動力、電子控制技術等�,其中渦輪增壓技術被普遍認為是更經(jīng)濟有效的“節(jié)能減排”技術。渦輪增壓主要作用為提高發(fā)動機進氣量�,從而提高發(fā)動機功率和扭矩,渦輪增壓技術可提高汽油發(fā)動機近20%的燃油效率��、提高柴油發(fā)動機近40%的燃油效率��。受國家“節(jié)能減排”政策的強力推動�����,未來渦輪增壓器在中國新銷售車輛中的配置率將繼續(xù)提高�����,從而促進國內(nèi)渦輪增壓器市場進一步發(fā)展。

2014-2021年我國車用渦輪增壓器配置率情況及預測

② 國內(nèi)渦輪增壓器銷量增速穩(wěn)居全球第一

過去幾年�,受國內(nèi)汽車市場高速發(fā)展推動,中國已經(jīng)成為全球渦輪增壓器銷量增長最快的市場�。2009年至2016年�����,我國車用渦輪增壓器銷售數(shù)量由170萬臺增加至750萬臺�,年均復合增長率23.62%,顯著超過全球同期12.18%的年均復合增長率��;同期國內(nèi)汽車產(chǎn)量從1,379.10萬臺增長至2,811.88萬臺���,年均復合增長率10.71%����,亦顯著超過全球同期6.33%的年均復合增長率����。隨著新車中增壓車輛占比提高以及汽車產(chǎn)銷量繼續(xù)穩(wěn)步增長, 未來我國車用渦輪增壓器年銷售數(shù)量將從2016年的750萬臺增加至2021年的1,350萬臺����,年均復合增長率約為12.47%,超過全球同期6.47%的增長率。未來五年�����,中國仍將是全球渦輪增壓器增長最快速的地區(qū)����。

③ 國際渦輪增壓器制造商在國內(nèi)市場中占據(jù)主導地位

在全球經(jīng)濟一體化的背景下,為降低生產(chǎn)成本�,國際渦輪增壓器制造商采取全球化生產(chǎn)戰(zhàn)略,在歐洲�����、亞太����、北美等地區(qū)設立生產(chǎn)基地。目前�,霍尼韋爾、博格華納�、 三菱重工、 石川島播磨等制造商均已在我國建立獨資或合資公司�����, 如:霍尼韋爾汽車零部件服務(上海)有限公司、博格華納汽車零部件(寧波)有限公司����、上海菱重增壓器有限公司、無錫石播增壓器有限公司等���。憑借研發(fā)能力和產(chǎn)品創(chuàng)新優(yōu)勢���, 上述國際渦輪增壓器制造商在國內(nèi)車用渦輪增壓器市場中占據(jù)主導地位�,并基本壟斷乘用車及高端商用車渦輪增壓器市場。與國際巨頭相比���,我國民族渦輪增壓器生產(chǎn)企業(yè)在產(chǎn)能規(guī)模�����、研發(fā)實力���、管理水平等方面還存在明顯差異。部分領先民族企業(yè)如寧波豐沃���、湖南天雁���、康躍科技���、濰坊富源、寧波威孚等憑借性價比優(yōu)勢在中低端車用渦輪增壓器和非車用渦輪增壓器市場上與國際巨頭展開競爭�����, 但現(xiàn)階段仍無法打破國際巨頭對高端渦輪增壓器市場的壟斷��。未來��,國際渦輪增壓器制造商在國內(nèi)市場仍將占據(jù)主導地位��。

相關報告:智研咨詢發(fā)布的《2018-2024年中國渦輪增壓器市場競爭格局及投資風險預測報告》